Как раздувался и лопнул украинский финансовый пузырь

Проследить судьбу «украинской великой депрессии», в которой страна оказалась с 2008 года меня побудила возможность сравнить аналогичные процессы, которые переживала Америка, пораженная в свое время мощнейшим финансовым кризисом начала ХХ века. Все финансовые кризисы начинались одинаково, поэтому я решил проследить в динамике на основе показателей работы банковской системы Украины, когда же наша страна оказалась в процессе становления кризиса.Великая Депрессия, как известно, началась в черный четверг 24 октября 1929 года, когда рухнули финансовые рынки. Попросту, банки перестали кредитовать на покупку новых обязательств (долговых ценных бумаг). Рухнул фондовый рынок, вслед за ним рухнул сырьевой рынок, принцип домино накрыл всю страну и перевалил за океан. Зашатался весь мир.

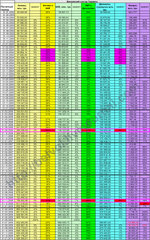

Если проследить надувание украинского финансового пузыря (показатели деятельности банков, рис. 1 и рис. 2, рис. 3 я брал на сайте Ассоциации украинских банков, в которую входит 127 финучреждений из 182, зарегистрированных в Украине, т.е данные по 70% банковского сектора) позволили мне построить динамику состояния развития банковского рынка в периоде с 2003 года до наших дней. В целом, это же можно отнести, и я думаю не ошибусь, к состоянию экономики Украины, в которой бежала «финансовая кровь» — банковские ресурсы. Затрагивать весьма глубинные процессы я не стал, все наглядно и без этого, поэтому я взял показатели работы банков с 2003 под 2010 годы включительно.

Рисунок 1 - сводная таблица показателей работы банков Украины (01.01.2003-01.01.2010 г.)

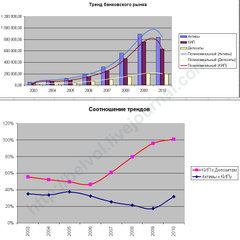

Рисунок 2 - динамика показателей работы банков Украины (01.01.2003-01.01.2010 г.)

Поясню немного, что принималось в расчет. Я взял активы банков (сюда вошли активы и обязательства банков (резервы), балансовый капитал). В депозиты (совокупный депозитный портфель по физлицам и юрлицам). Кредитно-инвестиционный портфель (КИП) — в него вошли кредитные портфели физлиц, юрлиц, портфель ценных бумаг и межбанковские кредиты. Это дало возможность оценить динамику состояния рынка по точкам экстремумов трендов.

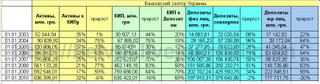

Рисунок 3 — Динамики состояния депозитного портфеля, КИПа и активов (01.01.2003-01.01.2010 г.).

Красная зона — зона острого кризиса.

Желтая зона — период разогрева экономики, фаза «надувания пузыря».

Зеленая зона — начало разогрева экономки.

Синяя зона — период стабильности.

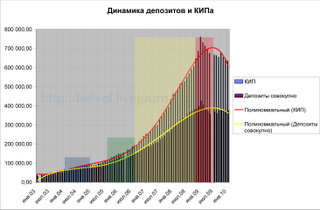

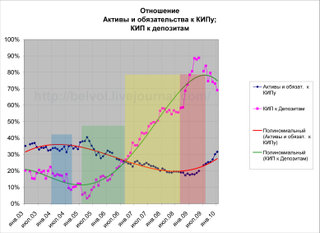

Рисунок 4 — Функции отношения «Активы к КИПу» и «КИП к депозитам» (01.01.2003-01.01.2010 г.).

Красная зона — зона острого кризиса.

Желтая зона — период разогрева экономики, фаза «надувания пузыря».

Зеленая зона — начало разогрева экономки.

Синяя зона — период стабильности.

Чтобы связать отношение между депозитами и кредитами (кредитно-инвестиционным портфелем), я взял отношение активов к КИПу и КИПа к депозитам и проследил динамику, рис. 4. Экстремумы кривых трендов и точка пересечения как раз совпали с ожиданиями, о которых я могу судить на основе того, как я наблюдал нарастание и развитие банковского кризиса на своем практическом опыте.

Начало разогрева

Как видно по графикам (рис. 3, рис. 4), все начало «надуваться» как раз с осени 2006 г. Я очень хорошо помню этот период. На тот момент я возглавлял региональный отдел рекламы одного крупного системного банка второй группы («крупные»). Мы начали невероятно массивную рекламную кампанию поддержки кредитных продуктов. Выдавали всем и вся. Розничные кредиты (кстати, самые рисковые, как потом оказалось, сыграли с банковской системой злейшую шутку) раздавали невероятными темпами. Начался ипотечный бум. Страна жила в в прямом смысле в кредитном угаре. Одновременно начал расти рынок карточных продуктов, поскольку банки старались привязать каждый выдаваемый кредит к кредитной карте.

Цены на недвижимость пошли вверх, банки при оценке залогов закладывали рост цены на недвижимость, потому что строили планы в динамике о том, что рост цен был бы еще долго. Никто ни о чем не думал. Реклама кредитов лилась рекой по всей стране. Карточные кредиты — пожалуйста. «Нулевые кредиты» — пожалуйста. Автокредиты — нате, ипотека, все валютные кредиты.

Очень хорошо помню, когда я слушал лекцию на курсах повышения квалификации банковский работников при НБУ польского профессора банковского дела Й. Билецкого по банковскому маркетингу в 2008 г. и мы спросили его, сколько стоит двухкомнатная квартира в спальном районе Варшавы. Доктор Билецкий нас весьма удивил, сказав, такое жилье на вторичном рынке в Польше стоит порядка 35-40 тыс. долларов. Кто помнит цены на недвижимость на пике кредитного бума в Киеве, знает, что двушка тогда стоила порядка не меньше 110 тыс. долларов. Как и следовало ожидать, украинский рынок ипотеки был окончательно и необоснованно перегрет.

Бизнес тоже не отставал от населения в плане потребления кредитных продуктов. Почти каждое предприятие было закредитовано и имело в банке либо кредитную линию, либо пользовалось овердрафтом по текущему счету. В то время очень большое распространение получило инвесткредитование (это когда предприниматель мог получить в банке микрокредит под предоставленный бизнес-план). В стране создавалась иллюзия роста и процветания.

На графике (рис. 4) это видно — рост начался осенью 2006 года и продолжался до осени 2008 года. Фактически два года жизни в долг, роста, без оглядки.

Если говорить о курсовой политике на валютном рынке, то здесь, уж надо смотреть правде в глаза, все проходило не без участия власти. В частности, Кабмина Тимошенко, которая дважды ревальвировала гривну в ручном режиме. Смотрим на рисунок 2.

В период роста ВВП Украины (по итогам 2003 г. он составил 9,40%, по итогам 2004 г. — 12,50%) приращение как кредитного портфеля (КИП), так и депозитной базы банков шло синхронного. Страна жила в реально осязаемых условиях. Банки выдавали кредиты с учетом приращения своей ресурсной базы. Начиная с весны 2005 г. (начало активной работы «оранжевой» команды) начался разогрев экономики.

О чем видно по графику и показателям работы (см. табличку, рисунок 1) банковского сектора, а вместе с ним и экономики Украины.

Одновременно в апреле 2005 г. волевым решением Тимошенко «на радость массам» гривна была искусственно ревальвирована с 5,35 грн./долл. до 5,05 грн./долл. Вот это и стало началось разогрева.

В страну пошел обещанный приток инвестиций, о котором говорили пришедшие к власти новые государственные менеджеры, ориентировавшиеся на импорт. Экспорториентированная команда была окрещена «олигархами», а именно экспорт и является основой наполнения бюджета страны, источник притока, помимо прямых инвестиций из-за рубежа, валюты в госказну, а все наработки предыдущей власти названы "проявлениями антиукраинского режима". Но на волне «экономических реформ» этого никто не замечал. Экономика начала наполняться инвестиционными ресурсами.

Если вспомним, то как раз как раз весной 2005 г., с приходом Тимошенко на первый премьерский срок, была проведена реприватизация ОАО «Криворожсталь», в результате чего 93,02% акций компании были проданы за 4,80 млрд. долларов компании Mittal Steel., колоссальные по тем временам деньги.

Как известно, «крепкая» гривна выгодна импортерам, поскольку ввезенный товар может быть продан с большей выгодой, однако для национального экспортера выгоднее иметь «дешевую» гривну. Но гривну укрепляли искусственно, еще тогда это было оценено как политическое решение, не имеющее под собой экономической почвы.

Вспомним, в этот период начался расцвет розничного сегмента, мы увидели доступные товары импорта. У каждого появился мобильный телефон, их стали менять как перчатки и обновки к сезону. Компьютеры, оргтехника, автомобили, товары импорта — все не украинского производства. Страна начала жить на кредитных дрожжах. В Украину пришли иностранные банки, которые через материнские структуры начали кредитовать украинцев. Пришли сетевые розничные компании, девелоперы, пришел импортноориентированный иностранный бизнес, которому стал выгоден пониженный курс гривны и созданы комфортные условия работы. Вместе с тем, Украина вступила в ВТО (Всемирная торговая организация). Так что, иностранному капиталу был создан благоприятный климат, чего не скажешь об отечественном бизнесе, который начал уступать свою долю иностранцам и не мог с ними конкурировать.

Если посмотрим на график (рис. 4), то видно, что, процесс начала разогрева экономики совпадает с началом периода ручной ревальвации гривны и первым приходом Тимошенко к власти в качестве премьер-министра (февраль-сентябрь 2005 г.). Я выделил это зеленой областью.

Как помнится, на тот период времени приходится «бензиновый кризис», «сахарный кризис», кампания Кабмина «Контрабанда — стоп!».

Такой разогрев продолжался как раз до момента, когда критическая масса выданных кредитов по отношению к ресурсной базе стала уже принимать критические значения. Функции пересеклись в начале осени 2006 г.. Это можно считать точкой, с которой начался отсчет надувания украинского финансово-банковского пузыря.

До этого периода, начиная с ручной ревальвации гривны до 5,05 грн./долл., банковский сектор развивался адекватно экономическим показателям, о чем можно судить по приросту финансовых показателей (см. рис. 1, рис. 2). В принципе все шло нормально, но до тех пор, пока банки не стали выдавать кредитов больше, чем можно обеспечить покрытие пассивами (депозитами). Соответственно, с ростом КИПа (кредитов) стали расти отчисления под резервы (активы и обязательства). Это логично, потому как они и должны расти синхронного (см. рис. 3). Но вот с началом резкого роста КИПа такого же прироста пассивов (депозитов) не наблюдается. Кривая приращения кредитов резко устремилась вверх, а разрыв между приращением депозитов и кредитов (КИП) стал стремительно расти (это видно на графике, рис. 3).

Переломный момент настал осенью 2006 г., когда, судя по состоянию банковского сектора, экономика начала стремительно перегреваться. Все развивалось в такой динамике так до следующей каденции премьер-министра Тимошенко, которая пришла второй раз во власть в декабре 2007 г., сменив на этом посту нынешнего Президента Виктора Януковича. Вот тут и началось то, о чем в учебниках истории, я думаю, скажут, «кризис банковско-финансовой системы Украины». Безусловно, чтобы быть объективным, следует отметить, что этот период совпал с нарастанием проблем в мировой экономике, однако украинская финансовая система получила удар, который не был ничем самортизирован, потому как управление системой велось в ручном режиме. Рыночные механизмы регулирования отсутствовали.

Удар стихии

Я очень хорошо помню начало 2008 года, когда мне довелось проводить маркетинговое исследование рынка предложений по всем видам кредитов, поскольку впервые за долгое время (на тот момент времени я возглавлял отдел маркетинга одного регионального банка) мне была поставлена задача найти механизмы повышения доходности активных операций (кредитов) и увеличить комиссионные и непроцентных доходов. Банк стал получать меньше доходов. Почему так случилось — очень простое пояснение.

С повышением учетной ставки НБУ с 1 января 2008 г. сразу на 25% (с 8% до 10%) для банков была повышена стоимость привлекаемых у регулятора ресурсов.

Учетная ставка является выражением стоимости привлекаемых банком финансовых ресурсов и влияет на стоимость кредитов конечным потребителям. Банки были вынуждены повысить ставки по кредитам и начать пересмотр условий кредитных договоров. Возникли первые прецеденты повышения банками ставок по выданным ранее кредитам, начали вводится дополнительные сборы и комиссии. Кому-то повышали в одностороннем порядке, кого-то ставили перед фактом, но фактически все банки пошли на этот шаг.

Я провел исследование, и по его результатам были выявлены пусть и небольшие, но ощутимые механизмы повышения доходности работы банка. Пришлось повысить стоимость расчетно-кассового обслуживания (комиссионные доходы), и решено было, синхронно со всем рынком, повышать ставки по кредитам. Цены на товары в Украине начали ползти вверх.

Как оказалось (и это видно по графикам, рис 3, рис. 4) ручное управление экономикой не прошло даром. Власти спохватились и начали тушить разгорающийся пожар политики «дешевых денег» классическим механизмом — повышать ставку рефинансирования.

Параллельно с нарастанием напряжения в финансовом секторе страну начал накрывать поток эмиссионной гривны из «Ощадбанка», который получил потом название «Юлина тысяча» — премьер Тимошенко начала компенсировать вклады по бывшему «Сбербанку СССР», выплачивая «в одни руки», по одной сберкнижке 1000 гривен. Экономика окончательно «загорелась».

Помню, «Приватбанк» даже хотел вводить какой-то льготный вид вклада для бывших вкладчиков «Ощадбанка», которые сделают у них перевложение депозита.

Что же делает власть? Увидев разгорающийся пожар инфляции (официально на май 2008 г. в годовом исчислении мы уже имели 9,7%, в реальности порядка 15%, цены поползли вверх) действующая власть снова «на радость массам» понижает курс доллара до 4,85 грн./долл. Одновременно до этого, второй раз была повышена на 20% учетная ставка (с 10% до 12%). Только за первое полугодие 2008 г. главный показатель монетарный финансовой системы страны был повышен на 45%! Уже тогда все мы, отвыкшие от гиперинфляции 1990-х, от того, что цены скачут, от того, что доллар нестабилен, привыкшие жить в относительном благополучии начиная с 2003 года были шокированы такими показателями.

Все же, на 2008 г. в коридор курса гривны был определен на уровне 5,25-4,95 грн./долл, ревальвация сразу на 10 коп. ниже самого нижнего порога была показательной. Однако, властями это было преподнесено как «невероятное экономическое чудо» и статбилизация экономики. Только если посмотрим на график (рис. 4), увидим, что именно на этот период приходится максимальный разрыв между КИПом (кредиты) и пассивами (депозиты). Кредитный бум набирал стадию угара. Вот здесь и попались в кредитную ловушку те, кто взял кредиты под 4,85 грн./долл., а потом был вынужден уже через полгода выкладывать за него в гривневом эквиваленте в 2 раза больше.

На мой взгляд период «начала конца» начался именно к лету 2008 года, на этот период приходится стечение всех факторов: очередная ревальвация гривны (на 5%), максимальный разрыв между привлеченными и размещенными ресурсами (кредитов выдали больше, чем могли обеспечить ресурсами). Очень хорошо помню, как некоторые банки, ориентированные на розницу (частные клиенты) продолжали наращивать свои кредитные портфели, выдавая (как оказалось, уже напоследок) кредиты.

Финал наступил осенью 2008 г., когда все было остановлено в прямом смысле в лоб. Очень хорошо помню постановление правления НБУ №319 от 11 октября 2008 г., которым банкам, фактически, но не напрямую, запретили досрочно возвращать депозиты. Экономика Украины получила на голову ушат холодной воды. Классика. Великая Депрессия началась тоже – в один прекрасный день банки отказались кредитовать на покупку новых обязательств. Украинская экономику начало серьезно лихорадить.

Закончился приток депозитов, кредитов выдавать больше было нельзя (все те же ограничения НБУ), даже по кредитам нерезидентов регулятор в то время нулевую ставку начисления резервов. Банки стали резко терять ликвидность (лишились притока ресурсов, клиенты перестали нести в банки депозиты). Некоторые банки начали задерживать платежи, зашатался первый флагман «Проминвестбанк», в который быстро была введена временная администрация, банк, работавшая в нем до весны 2009 г. и которая вывела его из кризиса. В ноябре Украина обратилась в Международный валютный фонд (МВФ), запросив экстренную помощь в размере 16,43 млрд. долларов кредита stand by для преодоления последствий того, что стало логичным завершением всего периода перегрева экономики — кризиса. Был получен первый транш кредита в размере 4,50 млрд. долларов. Страна подсела на «кредитную иглу».

На графике (рис. 4) желтая зона — это период назревания кризиса. Украинский пузырь лопнул, на стыке желтой и красной зон, как раз в середине осени 2008 г. Красная зона - период острой фазы кризиса.

По графику у меня получилось, что еще до конца 2008 года сохранялись инерционные процессы. Это и логично, однако уже с октября в системе начался кризис. Банки резко начали минимизировать расходы, оптимизировать штаты, закрывать нерентабельные точки продаж и отделения. В одночасье были закрыты все точки экспресс-кредитов в крупных центрах розничной торговли (товары импорта, который ввозился на волне перегрева экономики). Началась первая волна сокращений персонала в банках и экономике.

Банки перестали кредитовать бизнес на пополнение оборотных средств, круговорот процесса замер. Резким охлаждением экономики стране была передавлена «сонная артерия», в результате чего Украина впала в кризисную кому.

Финансовая система фактически остановилась, а банки впервые, начиная с «революционных дней» конца 2004 г., когда финансовая система испытала локальный кризис, по результатам работы за ноябрь 2008 г., первый кризисный месяц, получили отрицательный финансовый результат.

На мой взгляд, все было сделано умело и с точки зрения правильности действий по остановке процесса — четко. Увы, по законам гидравлики есть понятие «гидравлического удара», это когда происходит скачок давления в системе трубопровода, вызванный крайне быстрым изменением скорости потока этой жидкости за очень малый промежуток времени. Что и было сделано. Отказ банков кредитовать дал толчок процессу и украинский финансовый пузырь лопнул.

Анализируя финансовые показатели работы банков до сегодняшнего дня, я увидел, что пик «горячего состояния» уже пройден. Финансовая система начала охлаждаться. Судя по относительным показателям, сегодня вернулись к периоду лета 2008 г., однако это уже не та финансовая система, которая была в тот период времени и такой уже не будет. Сегодня уже 16 банков (почти 9% сектора) находится в стадии ликвидации, а учитывая те банки, в которых работает временная администрация, почти 15% финансовой системы находится в кризисной зоне.

Если посмотрим по соотношению показателей, то видно, они находятся в значениях, близких к тому периоду (соотношения трендов «КИП к депозитам» и «Активы к КИПу»). Однако, почти каждый десятый кредит за период работы финансовой системы в «красной зоне» (см. график рис. 4) стал проблемным. Убытки банков на сегодня порядка 31,50 млрд. грн.

Пик кризиса, судя по графику, должен быть пройден где-то уже летом 2009 г., однако инерционность присутствия проблем еще соблюдается. Банковский сектор еще лихорадит, поэтому говорить «кризис закончился» — будет неверно. Перелом уже, судя по показателям, скорее всего был, ведь все усилия были брошены на борьбу с кризисом, а банки приводили в порядок свои кредитные портфели и старались удержать клиентов, предотвращая отток депозитов (снижение пассивов).

На мой взгляд, для нормализации работы системы необходимо снижение доли проблемных кредитов (кривая «Активы к КИПу» для этого должна продолжать идти вверх») и наращивание пассивной базы («КИП к Депозитам» тогда должна пойти вниз), однако, скорее всего, они должны максимально приблизиться друг к другу, либо же (гипотетически) пересечься. Если они пересекутся и уйдут вновь в состояние до осени 2005 года, мы будем иметь период стабильности и адекватной динамики соотношения кредитов и депозитов. Однако, повторюсь, скорее всего этого уже не будет, система претерпела необратимые изменения.

Наращивание пассивной базы должно происходить путем возвращения в банки изъятых из системы вкладов, а также наращиванием собственного капитала банками, на чем так настаивает регулятор. Снижение доли проблемных кредитов понизит нагрузку на доходную часть банков, понизит отчисления в резервы и улучшит финансовый результат.

Когда это произойдет — судить никто не берется, но судя по вчерашнему заявлению первого заместителя главы Администрации Президента Ирины Акимовой, главным направлением проведения экономических реформ должна стать реформа банковского сектора, создание справедливой и законной бюджетной политики и «резкое, быстрое, пусть и частичное» улучшение инвестиционного климата. Эта вселяет оптимизм, потому как ситуация требует профессионального «подхвата» экономическими механизмами.

Когда-то же, да должен кризис закончится, банки и финансисты предпринимают для этого усилия которые, судя по показателям, не проходят даром. Следом за банками начнет оживать экономика, которая получит кредитные ресурсы. И будет все у нас хорошо!

Я все же верю в это!

Беляминов Владимир

http://belvol.livejournal.com/163642.html

(05.03.2010 15:25:01) durdom.in.ua